法拉利公布了第二季度业绩,收入增长、利润率提高和每股收益增长均超出预期。法拉利公司独特的商业模式、产品稀缺性和对销售的控制有助于持续增长和利润率扩大。法拉利估值和增长潜力被严重低估,预计该公司未来将超出预期。

法拉利 (NYSE: RACE) 公布了其第二季度业绩。

虽然对于一家市盈率在 40 多倍的公司来说,这听起来有些愤世嫉俗,市场确实严重低估了法拉利。

到目前为止法拉利的表现优于纳斯达克 100 指数 (QQQ)、标准普尔 500 指数 (SPY) 以及其他知名奢侈品牌,如爱马仕 (OTCPK:HESAF)、路易威登 (OTCPK:LVMHF) 和保时捷 (OTCPK:DRPRF)。

法拉利是如何取得这么优秀的成绩的?让我们简单回顾一下。

回顾法拉利投资

奢侈品在投资界不再是一个另类的投资类别。多年来,爱马仕和路易威登等公司一直保持着优秀的增长率并经受住了经济波动,表现也优于市场。

富人对宏观经济波动不那么敏感,因此,迎合这一群体的公司享有类似的优势。

在过去几年中,了解到许多奢侈品公司并非完全没有影响,因为高消费投资者就是其业务的重要组成部分。

此外,他们的设计、品牌战略和创意理念变得越来越相似,这就导致了消费者产生品牌疲劳。大多数仍然表现良好的品牌之所以这样,是因为他们的产品质量极高,并且能够保持稀缺性,而不是只有差异化设计。

为什么我要在法拉利的文章中告诉你这些?因为,我认为法拉利并不缺乏吸引力,也绝对不缺乏卓越的品质。

法拉利的汽车与众不同、独一无二,而且非常稀缺,预计今年的销量将不到 14,000 辆。我不知道有人如何能创造出法拉利的替代品,因为法拉利的发动机技术受到数百项专利的保护,而且如果没有汽车品牌的支持,很难证明法拉利所用零件的质量是合理的。

与其他高端豪华品牌不同,法拉利几乎完全依靠其稀缺产品来创造业务价值,并不依靠利用一种产品的稀缺性来带动其他产品的销量。

法拉利几乎只迎合超级富豪的喜好,这一群体在全球拥有近 63 万人,增长速度远远快于法拉利每年交付的数量。

简而言之 ,法拉利选择在一年内销售多少辆汽车,意味着法拉利完全控制着它创造的销售额。供需不平衡很严重,以至于法拉利基本上可以预测今年剩余时间的销售额。

在营收增长方面,没有其他公司能达到这种可预测性水平。再加上法拉利超值效率和富有远见的管理,利润率持续扩大,每股收益实现两位数增长。

这就是法拉利作为一家公司的故事,也是其看似高市盈率背后的原因。

法拉利第二季度的亮点

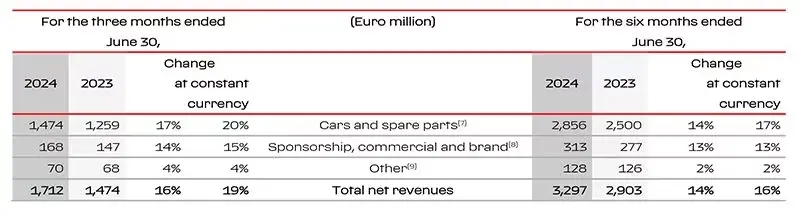

收入增长 16.2% 达到了17 亿欧元,比预期高出近 6%,这得益于出货量增长 2.7%、平均售价增长 10% 以及非汽车业务的强劲增长。

营业利润率提高了 20 个基点,息税前利润达到 5.11 亿欧元,增长率为 17%。受回购和较低税率的推动,每股收益达到 2.29 欧元,增长率为 25%,比预期高出 0.21 欧元。

值得注意的是个性化需求持续增加,本季度增长近 20%。管理层还提到生活方式活动(包括博物馆参观和时尚)取得了良好进展。

由于业绩好于预期,法拉利上调了业绩预期,预计所有项目的业绩都将高于公告前的普遍预期。

大多数人的主要误解与出货量有关。认为法拉利过于依赖定价来推动增长,出货量增长缓慢令人担忧。

我认为这种说法完全是错误的。法拉利是故意、有意识地管理出货量和产能。管理层说的是“收入质量高于数量”,这意味着他们只想把汽车卖给真正的爱好者(高价值人群)。

真正的爱好者会定制他们喜欢的个性化汽车。总体而言,大约 20% 的汽车收入来自定制。

如果一辆法拉利超级跑车的价格超过一百万欧元,立即售罄,我认为假设法拉利仍有很长的 ASP 增长空间并非不合理。

这就是为什么当我看到有人说“法拉利未能实现中国交付量”或“销量下降”之类的话时,我们需要思考的是,它是奢侈品汽车而不是特斯拉 (TSLA)或福特 (F)。

法拉利正在选择在哪里分配汽车,同时考虑品牌影响力、盈利能力和稀缺性。试图预测哪个地区在特定季度会得到什么毫无意义。重要的是,法拉利在 2026 年之前保持两位数的增长、持续的利润率增长和销售一空的订单。

估值和非常可观的估计

就目前情况而言,预期法拉利的收入为 65.4 亿欧元,每股收益为 7.82 欧元。

首先,法拉利在这两个指标上都更高,而且这家公司在指导方面一直过于保守,从今年它已经将超越其 2026 年的目标这一事实就可以看出。

其次,普遍预期反映出未来两个季度的实质性放缓以及利润率的大幅收缩。尽管由于 Daytona 交付量下降,产品组合预计会不太有利,但我预计下半年收入不会以低于两位数的速度增长,利润率也不会收缩超过 4 个百分点。

因此,与普遍预期相比,预计 2024 年收入为 67 亿欧元,每股收益在 8.5 欧元左右。

根据过低的普遍预期,法拉利的市盈率约为 50 倍,市盈率约为 45 倍。根据我的估计,法拉利的市盈率分别为 45 倍和 40 倍。

45 倍的市盈率并不是一个非常好的机会。但是我认为在法拉利建立头寸的正确方法是发起头寸并抓住机会建立头寸。

只要我的估计远高于普遍预期,估值保持在合理范围内(我认为是 45% 左右),我认为这个策略仍然是正确的。

存在的风险

高倍数市盈率伴随着风险,因为如果市场对公司的看法突然改变,从现在到市场平均倍数还有很长的路要走。话虽如此,这种情况发生的概率还是比较低的。

有人担心法拉利在二手车市场上的价格会下降。据说,像法拉利汽车这样的奢侈品预计会保持其价值,在某些情况下甚至会高于其价值,这反映了购买汽车的障碍。

法拉利的大多数客户都是收藏家(约 74% 是回头客)。一般来说,法拉利不希望其客户成为投机者,因此,希望转售的客户可能会成为新车买家名单的最后一位。

此外,二手车领域的许多汽车都相当老旧,已经更换过多为车主。该公司对此表示,他们正在不断加大对二手车领域的投入,因为他们希望帮助客户并支持经销商的运营。

结论

法拉利又度过了一个非凡的季度,营收和利润均超出预期。

对该公司汽车的需求仍然远高于供应。

在可预见的未来,法拉利将继续保持两位数的增长,但发现其预期与市场共识不符。

凭借可预测性和弹性,以及一支异常强大的管理团队,法拉利现在的估值是合理的。